De acordo com a Folha de São Paulo, Tesla, montadoras chinesas e muitos executivos de indústrias de automóveis ocidentais estão ignorando os fornecedores tradicionais e comprometendo bilhões de dólares em acordos com empresas de mineração de lítio.

Eles estão aparecendo com capacetes e botas para explorar minas em lugares como Chile, Argentina, Quebec e Nevada, para garantir o fornecimento de um metal que pode decidir o destino de suas empresas conforme substituem a gasolina por baterias elétricas.

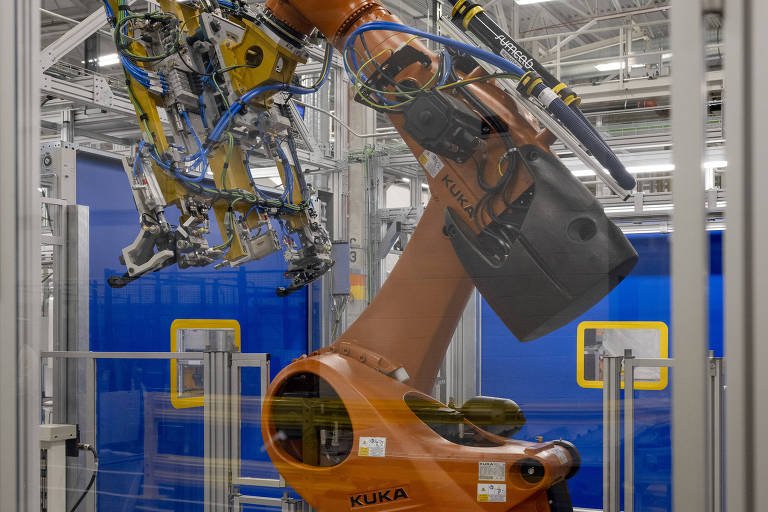

Sem lítio, as montadoras dos Estados Unidos e da Europa não conseguirão fabricar baterias para as picapes, SUVs e sedãs elétricos de que precisam para se manterem competitivas. As linhas de montagem que elas estão reforçando em lugares como Michigan, Tennessee (EUA) e Saxônia (Alemanha) vão parar.

As empresas de mineração estabelecidas não têm lítio suficiente para abastecer a indústria, à medida que as vendas de veículos elétricos crescem. A General Motors planeja que até 2035 todos os seus carros vendidos sejam elétricos. No primeiro trimestre de 2023, as vendas de carros, picapes e SUVs movidos a bateria nos Estados Unidos aumentaram 45% em relação ao ano anterior, segundo o site Kelley Blue Book.

Assim, as montadoras estão lutando para garantir o acesso exclusivo a minas menores antes das concorrentes. Mas a estratégia as expõe ao arriscado e oscilante negócio da mineração, às vezes em países politicamente instáveis e com fracas proteções ambientais. Se apostarem incorretamente, as montadoras poderão acabar pagando muito mais pelo lítio do que ele poderá custar dentro de alguns anos.

Os executivos do setor automotivo disseram que não têm escolha porque não há suprimentos confiáveis de lítio e outros materiais para baterias, como níquel e cobalto, para os milhões de veículos elétricos de que o mundo precisa.

No passado, as montadoras permitiam que os fornecedores de baterias comprassem lítio e outras matérias-primas por conta própria. Mas a escassez de lítio forçou as montadoras, que são mais ricas, a adquirir diretamente o metal essencial e enviá-lo para as fábricas de baterias, algumas de propriedade de fornecedores e outras de propriedade total ou parcial das montadoras. As baterias dependem de íons de lítio leves para conduzir energia.

“Percebemos rapidamente que não havia uma cadeia de valor definida que sustentaria nossas ambições nos próximos dez anos”, disse Sham Kunjur, supervisor do programa da General Motors para obter materiais para baterias.

No ano passado, a montadora fechou um acordo de fornecimento com a Livent, uma empresa de lítio da Filadélfia, para material de minas sul-americanas.

Em janeiro a GM concordou em investir US$ 650 milhões (R$3 bilhões ) na Lithium Americas, empresa sediada em Vancouver, no Canadá, para desenvolver a mina Thacker Pass em Nevada. A empresa venceu 50 licitantes, incluindo fabricantes de baterias e componentes, por essa participação, disseram executivos da Kunjur e da Lithium Americas.

A Ford Motor fechou acordos de lítio com a fornecedora chilena SQM; a Albemarle, sediada em Charlotte, na Carolina do Norte (EUA); e Nemaska Lithium, de Quebec (Canadá).

“Esses são alguns dos maiores produtores de lítio do mundo, com a melhor qualidade”, disse Lisa Drake, vice-presidente de industrialização de veículos elétricos da Ford, a investidores em maio.

Os acordos que as montadoras estão fechando com mineradoras e processadoras de matérias-primas remontam aos primórdios da indústria, quando a Ford estabeleceu plantações de látex no Brasil para garantir material para pneus.

“Quase parece que cem anos depois, com esta nova revolução, estamos de volta àquela fase”, disse Kunjur.

Estabelecer uma cadeia de suprimentos para o lítio custará caro: US$ 51 bilhões (R$ 244,1 bilhões), de acordo com a consultoria Benchmark Mineral Intelligence. Para se beneficiar dos subsídios dos EUA, as matérias-primas das baterias devem ser extraídas e processadas na América do Norte ou por aliados comerciais.

Porém, a intensa competição pelo metal ajudou a inflar os preços do lítio a níveis insustentáveis, disseram alguns executivos.

“Desde o início de 2022, o preço do lítio subiu tão rapidamente e houve tanto exagero no sistema que havia muitos negócios realmente ruins que se poderia fazer”, disse R.J. Scaringe, CEO da Rivian, empresa de veículos elétricos em Irvine, na Califórnia.

Dezenas de empresas estão desenvolvendo minas, e poderá haver mais lítio do que o suficiente para atender às necessidades de todas. A produção global pode aumentar mais cedo do que o esperado, levando a um colapso no preço do lítio, algo que aconteceu no passado recente. Isso faria com que as montadoras pagassem muito mais pelo metal do que ele valia.

Os executivos do setor automotivo não estão se arriscando, temendo que, se passarem alguns anos sem lítio suficiente, suas empresas nunca conseguirão recuperar o atraso.

Seus medos têm fundamento. Em lugares onde as vendas de veículos elétricos cresceram mais rapidamente, as montadoras estabelecidas perderam muito terreno. Na China, onde quase um terço dos carros novos são elétricos, Volkswagen, GM e Ford perderam participação de mercado para fabricantes domésticos como a BYD, que produz suas próprias baterias.

A Tesla, que construiu uma cadeia de fornecimento de lítio e outras matérias-primas ao longo dos anos, vem ganhando participação de mercado na China, Europa e Estados Unidos. Agora é o segundo maior vendedor de todos os carros novos na Califórnia, depois da Toyota.

As empresas chinesas muitas vezes levam vantagem sobre as montadoras americanas e europeias porque são estatais ou apoiadas pelo estado e, em consequência, podem assumir mais riscos na mineração, o que muitas vezes encontra oposição local, nacionalização por governos populistas ou dificuldades técnicas.

Em junho, a fabricante chinesa de baterias CATL concluiu um acordo com a Bolívia para investir US$ 1,4 bilhão (R$ 6,7 bilhões) em dois projetos de lítio. Poucas empresas ocidentais demonstraram interesse sustentado pelo país, conhecido por sua instabilidade política.

Com algumas exceções, as montadoras ocidentais têm evitado comprar participações em minas de lítio. Em vez disso, estão negociando acordos nos quais prometem comprar uma certa quantidade de lítio dentro de uma faixa de preço.

Frequentemente, os acordos dão acesso preferencial a certas montadoras, prejudicando as concorrentes. A Tesla tem um acordo com a Piedmont Lithium, que fica perto de Charlotte, que garante à montadora grande parte da produção de uma mina em Quebec.

O lítio é abundante, mas nem sempre fácil de extrair.

Muitos países com grandes reservas, como Bolívia, Chile e Argentina, nacionalizaram recursos naturais ou têm rígidos controles cambiais que limitam a capacidade dos investidores estrangeiros de retirar dinheiro do país. Mesmo no Canadá e nos Estados Unidos, pode levar anos para estabelecer minas.

“Será difícil obter e eletrificar totalmente o lítio aqui nos EUA”, disse Eric Norris, presidente da unidade de negócios globais de lítio da Albemarle, a principal mineradora americana de lítio.

Como resultado, executivos e consultores automotivos estão visitando minas ao redor do mundo, a maioria das quais ainda não começou a produzir.

“Há um certo desespero”, disse Amanda Hall, CEO da Summit Nanotech, startup canadense que trabalha com tecnologia para acelerar a extração de lítio de águas subterrâneas salinas. Os executivos do setor automotivo estão “tentando se antecipar ao problema”, disse ela.

No entanto, na pressa, as montadoras estão fechando acordos com pequenas minas que podem não corresponder às expectativas. “Existem muitos exemplos de problemas que surgem”, disse Shay Natarajan, sócia da Mobility Impact Partners, um fundo de private equity focado em transporte sustentável. Os preços do lítio podem eventualmente entrar em colapso devido à superprodução, disse ela.

As mineradoras parecem ser as grandes vencedoras. Seus acordos com as montadoras geralmente garantem grandes lucros e facilitam a obtenção de dinheiro emprestado ou a venda de ações.

A Rio Tinto, uma das maiores do mundo, chegou recentemente a um acordo preliminar para fornecer lítio à Ford a partir de uma mina que estava desenvolvendo na Argentina.

A Ford foi uma das várias montadoras que manifestaram interesse, disse Marnie Finlayson, diretora-gerente do negócio de minérios para baterias da Rio Tinto.

A Rio Tinto orienta os representantes da montadora por meio de uma lista de verificação, disse ela, que abrange métodos de mineração, relações com as comunidades locais e impacto ambiental, “para que todos fiquem confortáveis”.

“Porque se não pudermos fazer isso o suprimento não será desbloqueado e não vamos resolver esse desafio global juntos”, disse Finlayson, referindo-se à mudança climática.

Até alguns anos atrás, o preço do lítio era tão baixo que a mineração dificilmente era lucrativa. Mas agora, com a crescente popularidade dos veículos elétricos, existem dezenas de minas propostas. A maioria está em estágios iniciais de desenvolvimento e levará anos para iniciar a produção.

Até 2021, “ou não havia capital ou havia capital de muito curto prazo”, disse Ana Cabral-Gardner, co-CEO da Sigma Lithium, empresa com sede em Vancouver, na Colúmbia Britânica, que produz lítio no Brasil.

“Ninguém estava olhando para um horizonte de cinco anos e um horizonte de dez anos.”

As empresas automobilísticas estão desempenhando um papel importante em ajudar as minas a funcionar, disse Dirk Harbecke, CEO da Rock Tech Lithium, que está desenvolvendo uma mina em Ontário (Canadá) e uma fábrica de processamento no leste da Alemanha que fornecerá à Mercedes-Benz.

“Não acho que seja uma estratégia arriscada”, disse Harbecke. “Acho que é uma estratégia necessária.”

Fonte: Folha de São Paulo